Folli Follie: Limit down, greek statistics και μια κότα που την τρως την Κυριακή με πατάτες στο φούρνο

Aν οι καταγγελίες για την Folli ευσταθούν το πλήγμα συνολικά για την ελληνική οικονομία θα είναι τεράστιο…

- 07 Μαΐου 2018 11:59

Μέχρι το μεσημέρι της προηγούμενης Παρασκευής -όταν και άρχισε να κυκλοφορεί η έκθεση του Fund Quintessential Capital Management σχετικά με την αξιοπιστία των πληροφοριών που διαθέτει στους μετόχους της η Folli Follie– όλα ήταν ανέφελα για την παγκόσμια ελληνική εταιρεία. Χρειάστηκαν ωστόσο μόλις μερικά λεπτά για να καταρρεύσει η τιμή της μετοχής στο Ελληνικό Χρηματιστήριο και λίγες ώρες για να ξεκινήσει μια συζήτηση σχετικά με την αξιοπιστία ολόκληρου του συστήματος και φυσικά για τα πιθανά τρωτά σημεία της FF. Αυτό όμως που διακυβεύεται στην περίπτωση του τεράστιου λιανεμπόρου δεν είναι μόνο το μέλλον της εταιρείας, αλλά και συνολικά η αξιοπιστία των ελληνικών εποπτικών αρχών. Δεκαεννιά χρόνια μετά τη χρηματιστηριακή φούσκα που στοίχειωσε τον θεσμό του χρηματιστηρίου, το ενδεχόμενο να αποδειχθούν αληθή όσα λένε οι Αμερικανοί κερδοσκόποι θα ήταν ένα σχεδόν θανάσιμο πλήγμα για το ελληνικό χρηματιστήριο και συνακόλουθα για την ελληνική οικονομία.

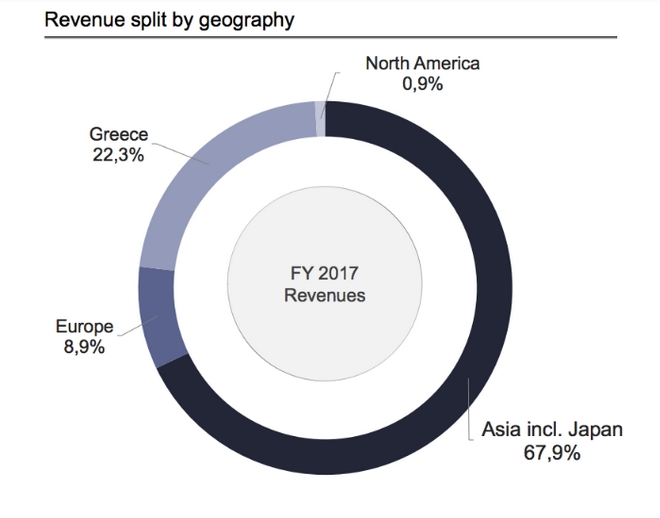

Κυρίως γιατί η Folli είναι μεγάλη. Πολύ Μεγάλη. Ο τζίρος της το 2017 ξεπέρασε το 1,4 δισ. ευρώ, αυξημένος κατά 6,1% σε σχέση με έναν χρόνο πριν. Ακόμη πιο σημαντικό είναι ότι πραγματοποιεί μεγάλο μέρος του τζίρου της σε αγορές του εξωτερικού με την Ασία να συμβάλει κατά 67,9%. Αυτός είναι ίσως και ένας απ’ τους λόγους για τον οποίο συμμετέχει ο κινεζικός κολοσσός Fosun στο μετοχικό κεφάλαιο της Folli.

Η γεωγραφική προέλευση του τζίρου της Folli Follie

Αντίθετα με τις καταγγελίες της QCM, οι ορκωτοί λογιστές της εταιρείας Ecovis VNT ήλεγξαν τις λογιστικές καταστάσεις της FF και εξέφρασαν διαφορετική άποψη. “Κατά τη γνώμη μας, οι συνημμένες εταιρικές και ενοποιημένες οικονομικές καταστάσεις παρουσιάζουν εύλογα, από κάθε ουσιώδη άποψη, την οικονομική θέση της εταιρείας «FOLLI FOLLIE ΑΝΩΝΥΜΗ ΕΜΠΟΡΙΚΗ ΒΙΟΤΕΧΝΙΚΗ ΚΑΙ ΤΕΧΝΙΚΗ ΕΤΑΙΡΕΙΑ», και των θυγατρικών αυτής (ο Όμιλος) κατά την 31η Δεκεμβρίου 2017, τη χρηματοοικονομική τους επίδοση και τις ενοποιημένες ταμειακές τους ροές για τη χρήση που έληξε την ημερομηνία αυτή σύμφωνα με τα Διεθνή Πρότυπα Χρηματοοικονομικής Αναφοράς”.

Μέχρι να αποδειχθεί οτιδήποτε άλλο, η γνώμη των ορκωτών έχει προφανώς μεγαλύτερη βαρύτητα. Ωστόσο προκαλεί τεράστια απορία το γεγονός ότι μια πολυεθνική τέτοιου μεγέθους επιλέγει τη συγκεκριμένη εταιρεία λογιστών για τον ελέγχο των οικονομικών καταστάσεών της και όχι κάποια από τις εταιρείας που ανήκουν σε ότι ονομάζουμε “Big Four accounting firms”. Δηλαδή ένα από τα μεγαλύτερα τέσσερα δίκτυα ελεγκτικών και συμβουλευτικών οίκων, ήτοι τις Delloite, PwC, Ernst & Young και KPMG. Η εταιρεία που χρησιμοποιεί από το 2015 η FF είναι 18η σε κατάταξη σύμφωνα με την ανακοίνωση της εταιρείας.

Αυτό από μόνο του δεν αποδεικνύει τίποτε αλλά καλού κακού, η Επιτροπή Κεφαλαιαγοράς ζήτησε τον έλεγχο των συγκεκριμένων ελεγκτών. Κάτι όμως που θα έπρεπε να έχει ήδη κάνει η αρμόδια ανεξάρτητη και δημόσια αρχή, η Επιτροπή Λογιστικής Τυποποίησης και Ελέγχων. Εντωμεταξύ, η Επιτροπή Κεφαλαιαγοράς θα ζητήσει από την εισηγμένη, να προβεί σε πρόσθετο ανεξάρτητο έλεγχο στοιχείων των ενοποιημένων οικονομικών καταστάσεών της για την χρήση 2017, από αναγνωρισμένη διεθνή ελεγκτική εταιρεία.

Η καταγγελία της QCM περιλαμβάνει φυσικά και την αμφισβήτηση του μεγέθους της FF. Ειδικά για την αμερικανική αγορά αναφέρει ότι καταστήματα που ο όμιλος συμφερόντων Κουτσολίουτσου υποστηρίζει ότι χρησιμοποιεί για τη διάθεση των προϊόντων, απλά δεν λειτουργούν. Επιπλέον αναφέρει ότι η διαδικτυακή της παρουσία είναι ελάχιστη, ιδιαίτερα στην Ασία όπου η FF έχει εστιάσει στο κινεζικό δίκτυο social media με την ονομασία Weibo, για το οποίο υποστηρίζει ότι οι χρήστες του δεν μετατρέπονται σε αγοραστές όπως συμβαίνει στο Facebook ή στο Instagram, εκεί που χαρακτηρίζει την Folli ανύπαρκτη.

Εννοείται ότι από το απόγευμα της Παρασκευής, άπαντες άρχισαν να ξεψαχνίζουν τα κιτάπια της FF. Μια ενδιαφέρουσα ανακάλυψη έκανε ένας Έλληνας χρηματιστής που διαπίστωσε ότι το περιθώριο κέρδους προ φόρων, τόκων και αποσβέσεων (EBITDA) της εταιρείας αυξήθηκε από το 19,5% σε 20,8% μεταξύ 2010 και 2017. Την ίδια περίοδο όμως, το περιθώριο καθαρού κέρδους “εκτινάχθηκε” από 8,4% σε 14,9%. Παρά τα εντυπωσιακά μεγέθη, η εταιρεία αρνείται πεισματικά να δώσει μέρισμα όλ’ αυτά τα χρόνια, με εξαίρεση τα σχεδόν 30 λεπτά του ευρώ ανά μετοχή το 2014. Όπως έχει δηλώσει πολύ γλαφυρά ο έτερος μεγάλος Έλληνας λιανέμπορος, ο Απόστολος Βακάκης της Jumbo, «Κότα που δεν κάνει αβγό, την τρως την Κυριακή με πατάτες στο φούρνο». Με τη λέξη “αυγό” εννοεί βέβαια το μέρισμα.

Μια άλλη ενδιαφέρουσα παρατήρηση είναι ότι η παγκόσμια αυτή πολυεθνική, διοικείται στις τρεις υψηλότερες βαθμίδες της από μέλη της οικογένειας Κουτσολιούτσου. Προφανώς κάτι τέτοιο δεν απαγορεύεται αλλά θεωρείται απορίας άξιον πώς όλα αυτά τα πρόσωπα έχουν την ικανότητα να διοικούν μια τέτοια εταιρεία.

Η QCM θα είχε κάθε λόγο βέβαια να διαδίδει ανυπόστατες φήμες για την Folli, δεδομένου ότι όπως έχει ήδη αναφέρει το Bloomberg και παραδεχθεί το ίδιο το Fund, έχει δημιουργήσει μια θέση short για τη μετοχή. Αυτό σημαίνει ότι οι κερδοσκόποι “ποντάρουν” στο στοίχημα ότι η αξία της μετοχής θα πέσει και οι κακές ειδήσεις βοηθούν προς αυτή την κατεύθυνση. Το να short-άρεις φυσικά δεν είναι μεμπτό ούτε παράνομο. Το να διαδίδεις ψεύτικες ειδήσεις με σκοπό να κερδοσκοπήσεις όμως είναι και γι’ αυτό ελέγχεται και η συμπεριφορά της QCM όπως και όλων των άλλων επενδυτών που κάνουν πράξεις στη μετοχή της Folli. Για τη ιστορία πάντως, μετά το limit down της Παρασκευής, η αγορά υποδέχθηκε τη Δευτέρα την μετοχή της Folli με ένα ακόμη limit down.

Η πορεία της μετοχής της Folli Follie τις τελευταίες πέντε ημέρες

Αν οι καταγγελίες της QCM αποδειχθούν απλώς παραμύθια, τότε η Folli θα έχει αντιμετωπίσει τη μεγαλύτερη κρίση στην ιστορία της. Ενδεχομένως όχι χωρίς απώλειες αλλά με τη σφραγίδα μιας αξιόπιστης εταιρείας που κατάφερε να αποκρούσει τις κερδοσκοπικές επιθέσεις. Αν όμως αποδειχθεί ότι οι καταγγελίες έχουν σοβαρή υπόσταση, τότε είναι βέβαιο ότι η συνολική αξιοπιστία των ελληνικών επιχειρήσεων αλλά και των θεσμικών οργάνων που είναι επιφορτισμένα με το έργο της εποπτείας θα τρωθεί ανεπανόρθωτα και μάλιστα σε μια πολύ δύσκολη περίοδο για τη χώρα. Σε μια περίοδο που η ιδιωτική οικονομία χρειάζεται κεφάλαια. Όπως και το Ελληνικό δημόσιο. Εύκολα μπορεί να υποθέσει κανείς ότι μια ακόμη υπόθεση με παραποιημένα στατιστικά και μάλιστα από ιδιωτική εταιρεία θα διαλύσει κάθε έννοια εμπιστοσύνης.