Eurobank: Καθαρά κέρδη 287 εκατ. ευρώ το α’ τρίμηνο

Διαβάζεται σε 6'

Από τις διεθνείς δραστηριότητες το 38% των καθαρών κερδών της Eurobank. Οργανική αύξηση των ενήμερων χορηγήσεων κατά 400 εκατ. ευρώ.

- 16 Μαΐου 2024 18:47

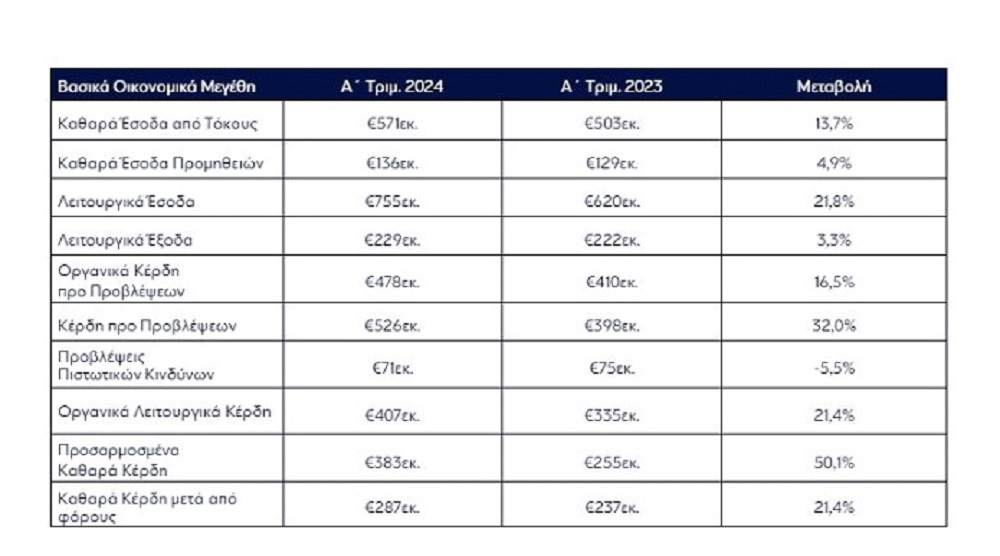

Άνοδο 50,1% σε ετήσια βάση σημείωσαν τα προσαρμοσμένα καθαρά κέρδη της Eurobank κατά το πρώτο τρίμηνο του 2024 φτάνοντας τα 383 εκατ. ευρώ, ενώ λαμβάνοντας υπόψιν το κόστος της εθελουσίας εξόδου του προσωπικού, τα συνολικά καθαρά κέρδη διαμορφώθηκαν στα 287 εκατ. ευρώ.

Σύμφωνα με τον διευθύνοντα σύμβουλο, Φωκίωνα Καραβί, η αίτηση στον εποπτικό μηχανισμό SSM για τη διανομή μερίσματος έχει ήδη υποβληθεί με προτεινόμενο ποσοστό διανομής 30%, που αντιστοιχεί σε μέρισμα άνω των 9 σεντς ανά μετοχή.

Πιο αναλυτικά:

Tα καθαρά έσοδα από τόκους αυξήθηκαν κατά 13,7% έναντι του Α΄ τριμήνου 2023 και διαμορφώθηκαν σε 571 εκατ. ευρώ, λόγω κυρίως των εσόδων από χορηγήσεις, ομόλογα και των δραστηριοτήτων στο εξωτερικό. Το καθαρό περιθώριο επιτοκίου ενισχύθηκε σε ετήσια βάση κατά 34 μονάδες βάσης και ανήλθε σε 2,87%.

Τα καθαρά έσοδα από αμοιβές και προμήθειες ενισχύθηκαν κατά 4,9% σε ετήσια βάση το α’ τρίμηνο 2024 και ανήλθαν σε 136 εκατ. ευρώ, κυρίως λόγω των εσόδων από τις εργασίες του Δικτύου και τη Διαχείριση Περιουσίας, αντιστοιχώντας σε 68 μονάδες βάσης επί του συνολικού ενεργητικού.

Ως αποτέλεσμα των ανωτέρω, τα οργανικά έσοδα αυξήθηκαν κατά 11,9% σε ετήσια βάση σε 707 εκατ. ευρώ. Τα συνολικά έσοδα ενισχύθηκαν κατά 21,8% έναντι του Α΄ τριμήνου 2023 σε 755 εκατ. ευρώ.

Οι λειτουργικές δαπάνες υποχώρησαν στην Ελλάδα κατά 2,1% σε ετήσια βάση, ενώ αυξήθηκαν σε επίπεδο Ομίλου κατά 3,3%στα 229 εκατ. ευρώ, λόγω των δραστηριοτήτων στο εξωτερικό. Σε συγκρίσιμη όμως βάση (εξαιρουμένης της BNP Bulgaria) διατηρήθηκαν αμετάβλητες. Τόσο ο δείκτης κόστους – οργανικών εσόδων όσο και ο δείκτης κόστους- συνολικών εσόδων βελτιώθηκαν περαιτέρω σε 32,4% και 30,3% αντίστοιχα το Α΄ τρίμηνο 2024.

Τα οργανικά κέρδη προ προβλέψεων αυξήθηκαν κατά 16,5% σε ετήσια βάση στα 478 εκατ. ευρώ, ενώ τα συνολικά κέρδη προ προβλέψεων ενισχύθηκαν κατά 32,0% έναντι του Α΄ τριμήνου 2023 σε 526 εκατ. ευρώ.

Οι προβλέψεις επισφαλών απαιτήσεων μειώθηκαν κατά 5,5% έναντι του Α΄ τριμήνου 2023 σε 71 εκατ. ευρώ και αντιστοιχούσαν σε 68 μονάδες βάσης επί των μέσων χορηγήσεων.

Ως αποτέλεσμα των ανωτέρω, τα οργανικά λειτουργικά κέρδη προ φόρων αυξήθηκαν κατά 21,4% σε ετήσια βάση το Α΄ τρίμηνο 2024 σε 407 εκατ. ευρώ.

Τα προσαρμοσμένα καθαρά κέρδη αυξήθηκαν κατά 50,1% σε ετήσια βάση και ανήλθαν σε 383 εκατ. ευρώ το α’ τρίμηνο 2024. Τα συνολικά καθαρά κέρδη διαμορφώθηκαν σε 287 εκατ. ευρώ και περιλαμβάνουν το κόστος της εθελουσίας αποχώρησης εργαζομένων στην Ελλάδα που ολοκληρώθηκε το Φεβρουάριο. Τα κέρδη ανά μετοχή και η απόδοση των ενσώματων ιδίων κεφαλαίων διαμορφώθηκαν σε €0,08 και 19,9% αντίστοιχα.

Οι δραστηριότητες στο εξωτερικό ήταν κερδοφόρες με τα προσαρμοσμένα καθαρά κέρδη να ενισχύονται σε 145 εκατ. ευρώ, από 79 εκατ. ευρώ το Α΄ τρίμηνο 2023 και να συνεισφέρουν κατά 37,7% στη συνολική κερδοφορία του Ομίλου. Τα οργανικά κέρδη προ προβλέψεων αυξήθηκαν κατά 34,4% σε ετήσια βάση και ανήλθαν σε 143 εκατ. ευρώ και τα οργανικά λειτουργικά κέρδη προ φόρων αυξήθηκαν κατά 34,2% την ίδια περίοδο σε 128 εκατ. ευρώ. Οι λειτουργικές επιδόσεις τόσο στην Κύπρο όσο και στη Βουλγαρία ενισχύθηκαν σημαντικά, με τα προσαρμοσμένα καθαρά κέρδη να διαμορφώνονται σε 92 εκατ. ευρώ και 48 εκατ. ευρώ αντίστοιχα το α’ τρίμηνο 2024.

Ο δείκτης των μη εξυπηρετούμενων ανοιγμάτων (NPEs) μειώθηκε σε 3,0% από 5,1% το Α΄ τρίμηνο 2023. Ο σχηματισμός νέων NPEs ήταν θετικός κατά 59 εκατ. ευρώ το Α΄ τρίμηνο 2024. Η κάλυψη των NPEs από τις σωρευτικές προβλέψεις ενισχύθηκε κατά 16,5 ποσοστιαίες μονάδες σε ετήσια βάση και ανήλθε σε 92,6%.

Η κεφαλαιακή επάρκεια διατηρήθηκε σε ισχυρά επίπεδα, με τον δείκτη συνολικής επάρκειας (CAD) να αυξάνεται σε 20,2%8 από 18,4%9 και τον δείκτη κοινών μετοχών CET1 να ενισχύεται σε 17,2%, από 15,5% ένα χρόνο πριν.

Τα ενσώματα ίδια κεφάλαια ανά μετοχή διαμορφώθηκαν σε 2,14 ευρώ στο τέλος του Α΄ τριμήνου 2024 και ήταν αυξημένα κατά 20,2% έναντι του αντίστοιχου τριμήνου 2023.

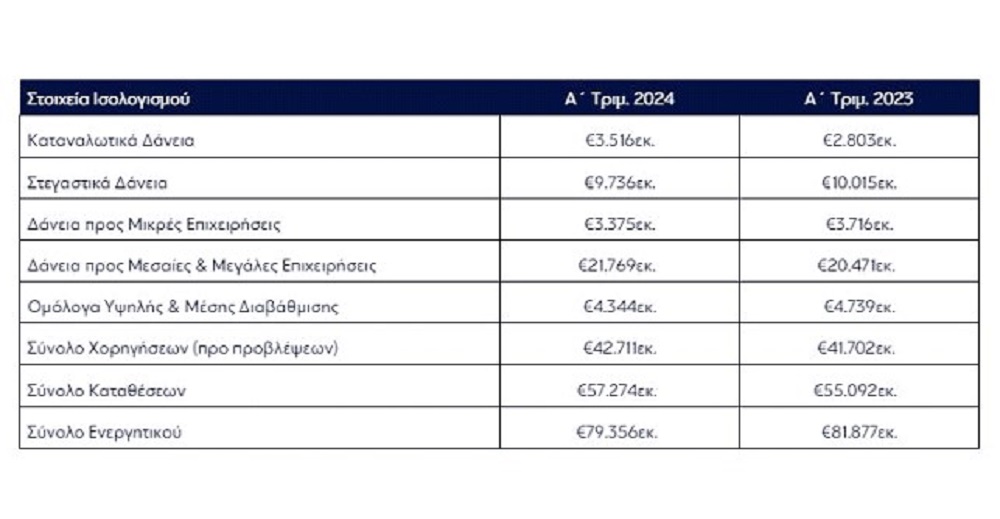

To σύνολο του ενεργητικού διαμορφώθηκε σε 79,4 δισ. ευρώ και το σταθμισμένο ενεργητικό σε 44,2 δισ. ευρώ.

Τα ενήμερα δάνεια ενισχύθηκαν οργανικά κατά 0,4 δισ. ευρώ το Α΄ τρίμηνο 2024. Τα συνολικά υπόλοιπα χορηγήσεων (προ προβλέψεων) διαμορφώθηκαν σε 42,7 δισ. ευρώ, περιλαμβανομένων των ομολόγων υψηλής και μέσης διαβάθμισης ύψους 4,3 δισ. ευρώ. Τα επιχειρηματικά δάνεια ανήλθαν σε 25,1 δισ. ευρώ, τα στεγαστικά σε 9,7 δισ. ευρώ και τα καταναλωτικά σε 3,5 δισ. ευρώ.

Οι καταθέσεις πελατών μειώθηκαν κατά 0,1 δισ. ευρώ το Α΄ τρίμηνο 2024 σε 57,3 δισ. ευρώ. Οι καταθέσεις ταμιευτηρίου και όψεως αποτελούν το 64% των συνολικών και οι προθεσμιακές το 36%. Ο δείκτης χορηγήσεων προς καταθέσεις διαμορφώθηκε σε 72,5% και ο δείκτης κάλυψης ρευστότητας σε 179,0% στο τέλος του Α΄ τριμήνου 2024. Η χρηματοδότηση από το ευρωσύστημα μειώθηκε κατά €5,3δισ. σε ετήσια βάση σε 3,0 δισ. ευρώ στο τέλος Μαρτίου 2024.

Σχολιάζοντας τα αποτελέσματα ο διευθύνων σύμβουλος Φωκίων Καραβίας δήλωσε: «Οι επιδόσεις του πρώτου τριμήνου αποτελούν μια εξαιρετική αρχή για το έτος και ενισχύουν την πεποίθησή μας ότι το πλάνο για το 2024 θα επιτευχθεί, με απόδοση ενσώματης λογιστικής αξίας 15%. Πέραν των ισχυρών λειτουργικών επιδόσεων, όλες οι στρατηγικές μας πρωτοβουλίες, συμπεριλαμβανομένης της Ελληνικής Τράπεζας στην Κύπρο, εξελίσσονται σύμφωνα με τον σχεδιασμό μας.

Σε ό,τι αφορά τη διανομή μερίσματος, η αίτηση στον εποπτικό μηχανισμό SSM έχει ήδη υποβληθεί με προτεινόμενο ποσοστό διανομής 30%, που αντιστοιχεί σε μέρισμα άνω των 9 σεντς ανά μετοχή. Η έγκριση αναμένεται τον Ιούνιο και η καταβολή μερίσματος θα γίνει αμέσως μετά την έγκριση της Γενικής Συνέλευσης στα τέλη Ιουλίου.

Οι τριμηνιαίες επιδόσεις της Eurobank παρέμειναν ισχυρές. Με απόδοση 20%, η ενσώματη λογιστική αξία αυξήθηκε στα 2,14 ευρώ ανά μετοχή. Οι διεθνείς δραστηριότητες είχαν σημαντική συμβολή, με τα καθαρά κέρδη να ανέρχονται σε 145 εκατ. ευρώ, σημειώνοντας αύξηση άνω του 80% σε ετήσια βάση. Αξιοσημείωτη ήταν η πιστωτική επέκταση, με τα υπόλοιπα των ενήμερων δανείων να αυξάνονται κατά 0,4 δισ. ευρώ, επίδοση που επιβεβαιώνει ότι η πιστωτική επέκταση το 2024 θα είναι ισχυρότερη από πέρυσι, ειδικά στην Ελλάδα.

Το μακροοικονομικό περιβάλλον παραμένει θετικότερο σε σχέση με την ευρωζώνη και στις τρεις βασικές αγορές μας. Ιδιαίτερα στην Ελλάδα, η πιστοληπτική προοπτική αναβαθμίστηκε πρόσφατα από τον οίκο αξιολόγησης S&P. Σε αυτό το περιβάλλον, η Eurobank βρίσκεται στη πλεονεκτική θέση ως προς την ανάπτυξη εργασιών, την επίτευξη ισχυρών οικονομικών αποτελεσμάτων, την ανταμοιβή των μετόχων και τη συνεισφορά στην κοινωνία».