Ο “πλούτος των Ελλήνων”: Τα χαμηλά επιτόκια “τρέφουν” επενδύσεις σε μετoχές και ομόλογα

Διαβάζεται σε 6'

Τα περιουσιακά στοιχεία των ελληνικών νοικοκυριών αυξήθηκαν κατά 7,4% το 2023, καταγράφοντας τον υψηλότερο ρυθμό αύξησης στη Δυτική Ευρώπη. Κύριος μοχλός αυτής της ανάπτυξης ήταν τα χρεόγραφα και οι μετοχικοί τίτλοι.

- 25 Σεπτεμβρίου 2024 07:35

Μείωση της έκθεσης στις τραπεζικές καταθέσεις και στροφή σε χρηματοοικονομικά προϊόντα, δηλαδή, ομόλογα, έντοκα και μετοχές καταγράφει σε σχέση με τη περιουσία των Ελλήνων η έκθεση Allianz Global Wealth Report 2024. Ουσιαστικά, όπως καταφαίνεται, ένεκα πληθωρισμού αλλά και χαμηλών αποδόσεων των επιτοκίων οι Έληνες προσφεύγουν σε εναλλακτικά προϊόντα, καθώς μάλιστα και το Χρηματιστήριο της Αθήνας έχει καταγράψει σημαντική άνοδο, ενώ μετοχές έχουν δώσει υπεραξίας αλλά και οι τοποθετήσεις σε ομόλογα εμφανίζονται ελκυστικές, ένεκα αποδόσεων και φορολογικών κινήτρων.

Έτσι, με βάση την έκθεση Allianz Global Wealth Report 2024 τα χρηματοοικονομικά περιουσιακά στοιχεία των ελληνικών νοικοκυριών αυξήθηκαν κατά 7,4% το 2023, καταγράφοντας τον υψηλότερο ρυθμό αύξησης στη Δυτική Ευρώπη (εξαιρουμένης της Σουηδίας).

Όπως αναφέρει η Allianz, κύριος μοχλός αυτής της ανάπτυξης ήταν τα χρεόγραφα και οι μετοχικοί τίτλοι (μερίδιο χαρτοφυλακίου στο 38%), οι οποίοι αυξήθηκαν κατά 23,9%. Η αύξηση αυτή αντιστάθμισε τη μείωση της μεγαλύτερης κατηγορίας περιουσιακών στοιχείων στο χαρτοφυλάκιο των ελληνικών νοικοκυριών, δηλαδή των τραπεζικών καταθέσεων (μερίδιο 53%), οι οποίες μειώθηκαν κατά 1,1%. Οι ασφαλίσεις/συντάξεις επίσης παρουσίασαν σημαντική αύξηση 6,8%, αν και το μερίδιό τους στο χαρτοφυλάκιο παραμένει μικρό (6%).

Η μείωση των τραπεζικών καταθέσεων οφείλεται στην αλλαγή της αποταμιευτικής συμπεριφοράς. Αντίθετα με την παγκόσμια τάση, οι νέες αποταμιεύσεις αυξήθηκαν κατά 36%, φτάνοντας τα 5,4 δισ. ευρώ. Ωστόσο, οι Έλληνες αποταμιευτές απέσυραν 2,2 δισ. ευρώ από τραπεζικές καταθέσεις και τα κατηύθυναν σε χρεόγραφα και μετοχικούς τίτλους (7,6 δισ. ευρώ), με τα ομόλογα να είναι οι μεγαλύτεροι κερδισμένοι. Οι ασφαλίσεις/συντάξεις έλαβαν 0,5 δισ. ευρώ από νέες αποταμιεύσεις. Συνολικά, οι Έλληνες αποταμιευτές αντέδρασαν έντονα στην αλλαγή πορείας των επιτοκίων.

Ακόμα και σε πραγματικούς όρους, η εικόνα δεν αλλάζει σημαντικά: Προσαρμοσμένα για τον πληθωρισμό, τα χρηματοοικονομικά περιουσιακά στοιχεία αυξήθηκαν κατά 3,1% το 2023, σημειώνοντας τη μεγαλύτερη πραγματική αύξηση στην περιοχή, ακόμη και μπροστά από τη Σουηδία. Σε σύγκριση με τα προ πανδημίας επίπεδα του 2019, η αγοραστική δύναμη των χρηματοοικονομικών περιουσιακών στοιχείων ήταν 7,2% υψηλότερη.

Οι υποχρεώσεις μειώθηκαν κατά 1,6%, οδηγώντας τον δείκτη χρέους στο 49% στο τέλος του 2023, δηλαδή για πρώτη φορά κάτω από το αντίστοιχο επίπεδο των γερμανικών νοικοκυριών. Τέλος, τα καθαρά χρηματοοικονομικά περιουσιακά στοιχεία αυξήθηκαν κατά ένα πολύ ισχυρό 12,4%.

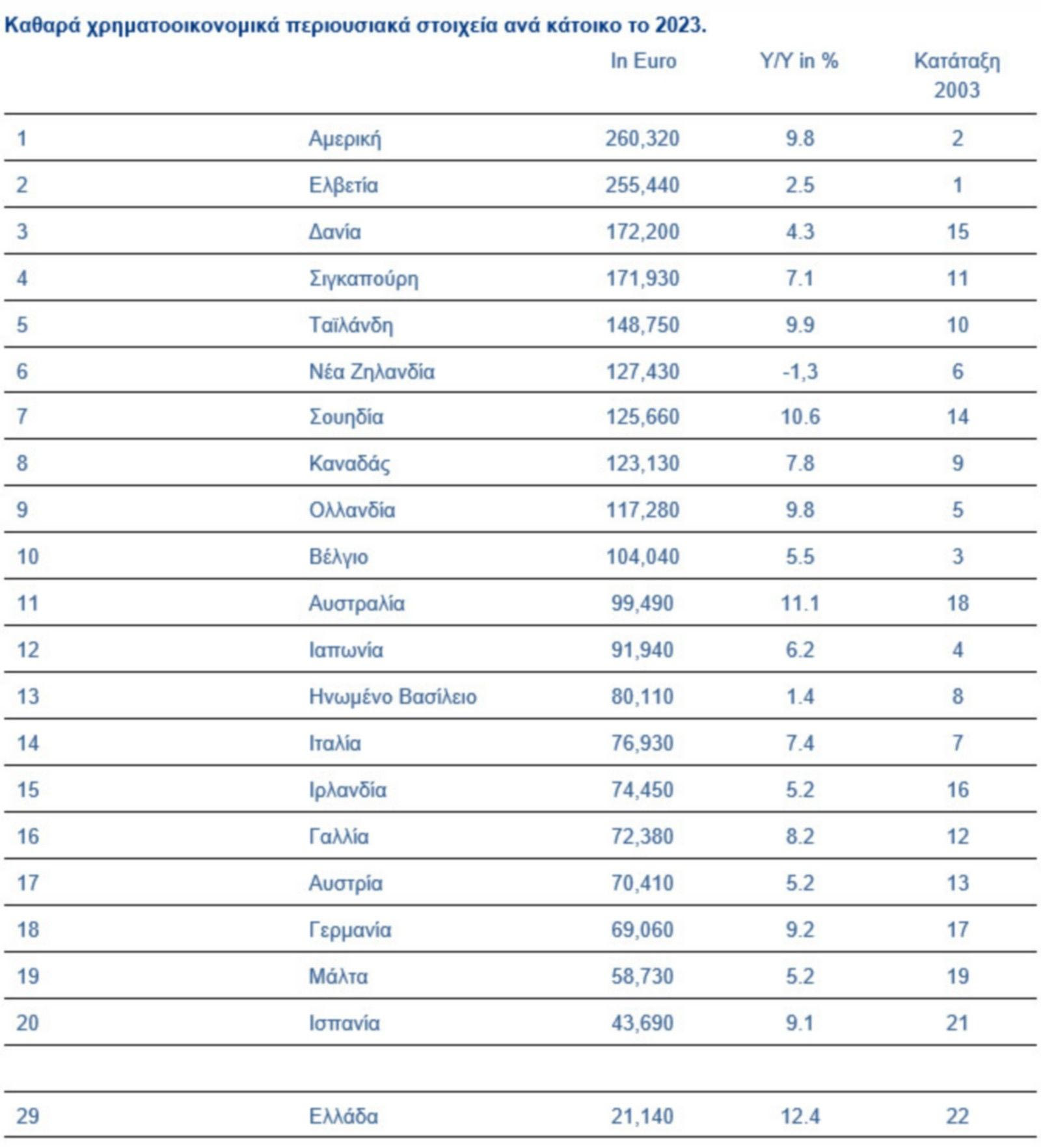

Με καθαρά χρηματοοικονομικά περιουσιακά στοιχεία ανά κάτοικο 21.140 ευρώ, η Ελλάδα ανέβηκε μία θέση στην κατάταξη των 20 πλουσιότερων χωρών, φτάνοντας στην 29η θέση (παρακάτω σχετικός πίνακας).

Αμοιβαία κεφάλαια

Στο μεταξύ, με βάση στοιχεία της Ένωσης θεσμικών Επενδυτών, που έχει δημοσιεύσει η Καθημερινή, το πρώτο εξάμηνο του 2024. κεφάλαια 2,5 δισ. ευρώ τοποθετήθηκαν από τις αρχές του χρόνου σε αμοιβαία κεφάλαια προκαθορισμένης διάρκειας (target maturity), ανεβάζοντας συνολικά το ενεργητικό των αμοιβαίων κεφαλαίων στα 19,3 δισ. ευρώ, από 15,8 δισ. στις αρχές του χρόνου. Αν και μέρος αυτής της ανόδου οφείλεται και στις αποτιμήσεις, η αύξηση των τοποθετήσεων στα αμοιβαία κεφάλαια προκαθορισμένης διάρκειας καθοδηγεί την αγορά.

Συνολικά από το 2023 οι εισροές σε αμοιβαία κεφάλαια έχουν φτάσει τα 5,7 δισ. ευρώ και τη μεγαλύτερη κατηγορία των νέων τοποθετήσεων αντιπροσωπεύουν τα ομολογιακά εξωτερικού που ευνοούνται από την καλή πορεία των αγορών και το περιβάλλον των υψηλών επιτοκίων που κάνει ελκυστικές τις τοποθετήσεις σε προϊόντα τύπου σταθερού εισοδήματος.

Οι εκδόσεις αυτής της κατηγορίας είναι διάρκειας από 1,5 έως και 5 χρόνια και η ετήσια μερισματική απόδοση είναι κοντά στο 2,5%. Ετσι, μέρος αυτών των κεφαλαίων προέρχεται από τις καταθέσεις των νοικοκυριών που εμφανίζουν στασιμότητα από την αρχή του χρόνου, με αύξηση μόλις κατά 287 εκατ. ευρώ, στα 144,9 δισ. ευρώ, με βάση τα τελευταία διαθέσιμα στοιχεία του Μαΐου.

Την τάση στροφής των Ελλήνων σε επενδυτικά προϊόντα επισήμανε, το καλοκαίρι, όπως ανέφερε η Καθημερινή, ο CFO της Alpha Bank Λάζαρος Παπαγαρυφάλλου μιλώντας στο webinar που διοργάνωσε το Capital Link με θέμα τον ελληνικό τραπεζικό κλάδο. Όπως δήλωσε ο κ. Παπαγαρυφάλλου, «ο ρυθμός μετατροπής των απλών καταθέσεων σε προθεσμιακές εξελίσσεται βραδύτερα από ό,τι αναμενόταν» και στόχος του ομίλου είναι «να αναπτύξει περαιτέρω τον τομέα του wealth management, δίνοντας έμφαση στη δημιουργία νέων προϊόντων, εισάγοντας εντός του 2024 τα προϊόντα UniCredit onemarkets».

Αυγατίζει η περιουσία

Με βάση, δε, το Global Wealth Report της UBS, η περιουσία των Ελλήνων έχει αυξηθεί από την αρχή του 2023 κατά 15 δισ. ευρώ και τα αμοιβαία κεφάλαια αποτελούν τη μεγαλύτερη κατηγορία των περιουσιακών στοιχείων (άμεσα ρευστοποιήσιμων) στα οποία τοποθετούν οι Ελληνες τα χρήματά τους, με συνολικές εισροές 5,7 δισ. ευρώ.

Ακολουθούν οι καταθέσεις με αύξηση 5,1 δισ. ευρώ από την αρχή του 2023 έως σήμερα και τα έντοκα γραμμάτια του Δημοσίου, κυρίως μέσα από τοποθετήσεις στη δευτερογενή αγορά από ιδιώτες, που φθάνουν τα 4,2 δισ. ευρώ.

Σύμφωνα με τη μελέτη Global Wealth Report της UBS, η Ελλάδα είναι μία από τις τέσσερις χώρες στον κόσμο (οι άλλες είναι η Ιαπωνία, η Ισπανία και η Ιταλία) που εμφανίζει σωρευτική μείωση κατά 20% του πλούτου των νοικοκυριών την περίοδο 20102023, έναντι αύξησης κατά 103% που είχε καταγράψει τη δεκαετία 2000-2010. Την περίοδο 2022-2023 η τάση συρρίκνωσης του πλούτου ανά ενήλικο αντιστράφηκε, σε αντίθεση με την Κύπρο που κατέγραψε τη μεγαλύτερη μείωση –ξεπέρασε το 30%– μεταξύ των 56 χωρών που εξετάζει η μελέτη της UBS.

Την ίδια ώρα, μελέτη της Eurobank καταγράφει το χαμηλό ποσοστό αποταμίευσης που χαρακτηρίζει τη χώρα μας, η οποία βρίσκεται στην τελευταία θέση όχι μόνο της Ευρωζώνης αλλά και όλων των ανεπτυγμένων χωρών, με βασική αιτία τη μεγάλη πτώση του ποσοστού αποταμίευσης του ιδιωτικού τομέα. Με βάση τα στοιχεία της μελέτης, από την πενταετία 2002-2006 στην πενταετία 2018-2022 η πτώση του ποσοστού αποταμίευσης του ιδιωτικού τομέα έφτασε τις 8 ποσοστιαίες μονάδες (από 16,9% του ΑΕΠ σε 9%).

Οι παγκόσμιες τάσεις

Στο μεταξύ, με βάση την έκθεση Allianz Global Wealth Report 2024, το 2023 χαρακτηρίστηκε από έντονη νομισματική σύσφιξη. Ωστόσο, οι οικονομίες αποδείχθηκαν ανθεκτικές και οι αγορές άνθισαν. Παρά τη νομισματική σύσφιξη που επικράτησε, τα παγκόσμια χρηματοοικονομικά περιουσιακά στοιχεία των ιδιωτικών νοικοκυριών κατέγραψαν ισχυρή ανάπτυξη. Έτσι, με αύξηση 7,6%, οι απώλειες της προηγούμενης χρονιάς (-3,5%) υπερκαλύφθηκαν.